¿Qué es la Curva de Laffer?

La Curva de Laffer, popularizada por el economista estadounidense Arthur Laffer en la década de 1970, es un concepto económico que ilustra la relación teórica entre las tasas impositivas y la cantidad de ingresos fiscales que puede recaudar el gobierno.

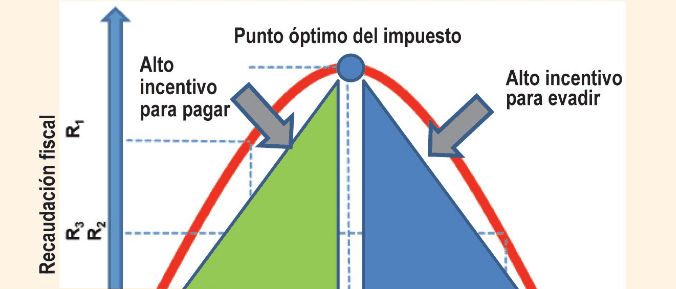

La curva sugiere que hay un punto óptimo en el que la recaudación es máxima, más allá del cual aumentar los impuestos podría resultar en una disminución de los ingresos fiscales.

La curva tiene forma de «U invertida», mostrando que la recaudación fiscal es cero en dos extremos: cuando el impuesto es 0%, ya que el Estado no recauda nada, y cuando es 100%, porque nadie tendría incentivos para trabajar o invertir si todos sus ingresos fueran absorbidos por el Estado. Entre estos dos extremos, existe un punto donde la recaudación fiscal es máxima. Laffer argumentó que, si los impuestos son demasiado altos, desincentivan el trabajo, la inversión y la producción, lo que en última instancia reduce la actividad económica y la recaudación.

Principios Fundamentales de La Curva de Laffer

- Efecto Ingreso y Sustitución: La curva de Laffer se fundamenta en los conceptos microeconómicos de oferta y demanda, aplicados al trabajo y al capital. Los impuestos altos no solo reducen el ingreso disponible, sino que también cambian los incentivos de los trabajadores y empresarios. Si el esfuerzo adicional no resulta en una ganancia neta sustancial debido a los impuestos, las personas optarán por trabajar menos, buscar oportunidades de evasión o recurrir a la economía informal.

- Posición en la Curva: Es crucial determinar si un país se encuentra en la parte creciente o decreciente de la curva. En la parte creciente, aumentar los impuestos todavía generaría más ingresos fiscales. Sin embargo, en la parte decreciente, los incrementos adicionales en las tasas impositivas reducirían la recaudación porque desincentivan la actividad económica formal.

Historia y Origen del Concepto

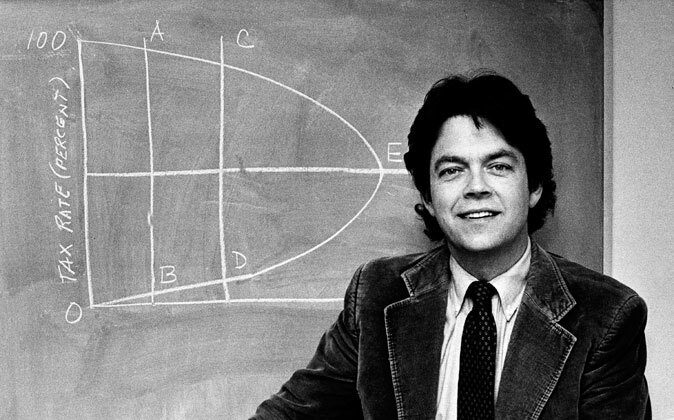

Arthur Laffer desarrolló su teoría en una cena en Washington, donde dibujó la famosa Curva de Laffer en una servilleta para explicar cómo reducir los impuestos podría, bajo ciertas circunstancias, aumentar los ingresos fiscales. Aunque esta anécdota contribuyó a la fama de la teoría, el concepto ya había sido explorado previamente en la literatura económica.

Aun así, la explicación sencilla y visual que proporcionó Laffer lo convirtió en una referencia central para políticas de «economía de oferta» en Estados Unidos durante la administración de Ronald Reagan.

La Curva de Laffer: Mito o Realidad

La curva de Laffer se ha utilizado como justificación para políticas de reducción de impuestos, argumentando que bajarlos puede fomentar el crecimiento económico al incentivar el trabajo, la inversión y la producción. Durante el gobierno de Reagan, la implementación de estas ideas llevó a reducciones significativas en las tasas impositivas. Sin embargo, el efecto no siempre fue el esperado; aunque se estimuló la actividad económica, la recaudación no aumentó lo suficiente para cubrir el déficit, exacerbando los problemas fiscales del país.

Otro ejemplo notable ocurrió en Irlanda, donde la reducción del impuesto de sociedades ayudó a atraer inversión extranjera, resultando en un incremento de la recaudación fiscal. Este caso demostró que en ciertas condiciones, bajar impuestos puede tener efectos positivos en la economía al atraer más negocios e inversiones.

Críticas y Limitaciones

Aunque la curva de Laffer presenta un argumento lógico, también ha sido objeto de críticas en el mundo pero también en España. Algunos economistas señalan que la economía real es más compleja de lo que el modelo sugiere. Es difícil determinar con precisión el punto exacto de la curva donde la recaudación se maximiza, ya que depende de factores como la elasticidad de la oferta laboral, las leyes fiscales y el entorno económico general.

Además, la teoría tiende a simplificar las reacciones de los individuos a los cambios fiscales, ignorando comportamientos complejos como la evasión, la economía sumergida y las diferencias sectoriales.

Otro punto de crítica es que se utiliza la Curva de Laffer de manera reductiva para justificar las reducciones fiscales sin tener en cuenta el contexto económico. No todas las bajadas de impuestos resultan en mayores ingresos fiscales, especialmente si un país ya se encuentra en la parte creciente de la curva. Implementar políticas fiscales basadas únicamente en esta teoría puede llevar a déficits si no se acompaña de un análisis exhaustivo de la situación económica.

Relevancia Actual y Conclusiones

La curva de Laffer sigue siendo relevante en los debates fiscales actuales, especialmente en discusiones sobre la política impositiva óptima. Los defensores de la teoría argumentan que encontrar y mantener el punto óptimo en la curva permite a los gobiernos maximizar los ingresos sin sofocar la actividad económica.

En conclusión, la curva de Laffer ofrece una visión teórica importante sobre la relación entre impuestos y recaudación, pero debe aplicarse con cautela. Los responsables de política fiscal deben evaluar múltiples variables antes de decidir si subir o bajar impuestos, y tener en cuenta las posibles consecuencias no deseadas que una aplicación simplista del modelo podría generar.